クレカ積立ができる証券会社とカードはどこ?:ポイント還元率や年会費を比較!

「クレカ積立」は投資が手軽にでき、ポイント還元が受けられるのが大きなメリットです。

しかし、すべてのクレジットカードで利用できるわけではなく、証券会社とカードの組み合わせやポイント還元率、年会費などを考慮する必要があります。

この記事では、クレカ積立が可能な主要な証券会社とクレジットカードの組み合わせ、ポイント還元の具体例、投資信託保有でさらにポイントを得る方法を紹介します。

クレカ積立のメリット・デメリット

「クレカ積立」は、クレジットカードを使った積立投資のことです。

「積立投資」は、一定額を定期的に投資する方法で、一時的な上昇や下落に左右されずに、コツコツと資産を積み上げることができます。

メリット

「クレカ積立」のメリットの一つは、手軽さです。

カードを使うことで、自動、かつ定期的に積立ができるので、入金忘れや購入忘れを防げます。

もう一つが、投資金額に応じてクレジットカードのポイントをためることができ、投資以外にもポイ活ができるのがメリットです。

- ①クレジットカードを使って自動&定期的に投資ができる

- ②投資金額に応じたクレジットカードのポイント還元がある

クレカ積立枠の上限が10万に変更

クレカ積立は、過度な投資をさけるために、月5万円という上限が設けられていました。

しかし、2024年から始まった新NISAのつみたて投資枠上限が10万円であることから、「金融商品取引業等に関する内閣府令」が改正され、2024年3月8日(金)からクレカ積立が月10万円に引き上げられました。

デメリット

「クレカ積立」のデメリットは以下のとおりです。

どのクレジットカードでも「クレカ積立」ができるわけではないので、証券会社とクレジットカードのペアの確認が必要です。

また、クレジットカードの種別によってポイント還元率が異なり、年会費がかかるカードもあるため、それらの比較検討が必要になります。

カードを使った積立投資は、購入日や購入金額をあらかじめ設定して行うため、好きな日に好きな金額で購入することはできません。

また、定期的に積み立てる方が投資効率がよいため、無理のない範囲での金額設定が必要です。

- ①「クレカ積立」ができる証券会社とカードのペア確認が必要

- ②ポイント還元率と年会費の確認が必要

- ③積立日や金額が固定される

クレカ積立ができる証券会社とクレジットカードの組み合わせ

クレカ積立ができる主要な証券会社とクレジットカードの組み合わせは次のとおり。

| 証券会社 | カード | クレカ積立時の ポイント還元率 |

カード年会費 |

| PayPay証券 | PayPayカード | 0.7%(ポイント還元対象は5万円まで) | 無料 |

| PayPayカードゴールド | 0.7%(ポイント還元対象は5万円まで) | 11,000円(税込) | |

| 楽天証券 | 楽天カード | 0.5%(代行手数料0.4%以上は1%) | 無料 |

| 楽天ゴールドカード | 0.75%(代行手数料0.4%以上は1%) | 2,200円(税込) | |

| 楽天プレミアムカード | 1% | 11,000円(税込) | |

| マネックス証券 | マネックスカード | 1.1%(5万円以下) 0.6%(5~7万以下) 0.2%(7~10万円以下) |

無料※1 |

| auカブコム証券 | au PAYカード | 1% | 無料※2 |

| au PAYゴールドカード | 1% | 11,000円(税込) | |

| SBI証券※3 | 三井住友カード(NL) | 0.5% | 無料 |

| 三井住友カードゴールド(NL) | 1% | 5,500円(税込) | |

| 三井住友カードプラチナ | 2% | 55,000円(税込) | |

| 三井住友カードプラチナプリファード | 5% | 33,000円(税込) |

※1:年に1回以上利用すれば年会費「550円(税込)」が無料になる

※2:auサービスの契約がない場合、かつ1年間カード利用がない場合は「年会費1,375円(税込)」がかかる

※3:SBI証券のポイント還元率は、今後変更になる可能性があります。

PayPay証券

PayPay証券では、PayPayカード(およびPayPayカードゴールド)をPayPayアプリの「クレジット(旧あと払い)」に設定することで、最大10万円/月の「クレカ積立」ができます。

ポイント還元率は、PayPayカードもゴールドも0.7%です。

なお、ポイント還元対象となる金額は月5万円までのため「月350ポイント」が還元上限となります。

毎月10万のクレカ積立した場合のポイント還元は以下のとおり。

PayPayカードゴールドの場合は、年会費がかかるので、クレカ積立だけで考えると「PayPayカード」の方がお得です。

| 名称 | ポイント還元/月 | ポイント還元/年 | カード年会費 |

| PayPayカード | 350ポイント | 4,200ポイント | 無料 |

| PayPayカードゴールド | 350ポイント | 4,200ポイント | 11,000円(税込) |

楽天証券

楽天証券では、楽天カードを利用して、最大10万円/月の「クレカ積立」ができます。

ポイント還元率は、カードによって異なり、0.5~1%となっています。

なお「代行手数料が0.4%以上」の商品は、ポイント還元率が1%になります。

毎月10万のクレカ積立した場合のポイント還元は以下のとおり。

| 名称 | ポイント還元/月 | ポイント還元/年 | カード年会費 |

| 楽天カード | 500ポイント | 6,000ポイント | 無料 |

| 楽天ゴールドカード | 750ポイント | 9,000ポイント | 2,200円(税込) |

| 楽天プレミアムカード | 1,000ポイント | 12,000ポイント | 11,000円(税込) |

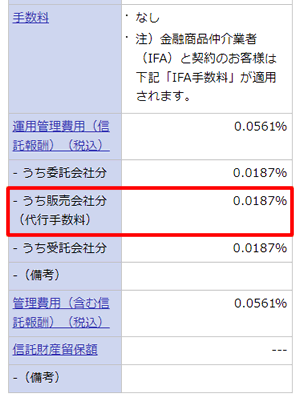

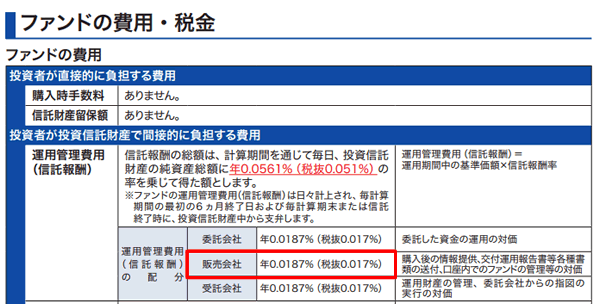

代行手数料とは

楽天証券のポイント還元率を判定するために使われる「代行手数料」とは、運用管理費のうち、販売会社の取り分のことをさしています。

「代行手数料」は、楽天証券ウェブサイト上で確認でき、投資信託の「詳細情報」にのっています。

また、目論見書の「運用管理費用(信託報酬)」の販売会社分でも確認可能です。

「代行手数料」が変動する商品もあり、その場合は「積立購入の前月12日」の代行手数料データを基に判定されます。

なお、「代行手数料」で分類した商品一覧が下記の楽天証券ページに掲載されています。

楽天キャッシュでも積立ができる

楽天証券では「楽天キャッシュ」を使って、最大5万円/月まで積み立てができるため、前述のクレカ積立と合わせると最大15万の積み立てが可能です。

「楽天キャッシュ」は、楽天カードを使ってチャージをする時に「0.5%」のポイント還元が受けられます。

「楽天キャッシュ」で毎月5万の積立をした場合のポイント還元は以下のとおり。

| 名称 | ポイント還元/月 | ポイント還元/年 | カード年会費 |

| 楽天キャッシュ(楽天カードからチャージ) | 250ポイント | 3,000ポイント | 無料 |

マネックス証券

マネックス証券では、マネックスカードを利用して、最大10万円/月の「クレカ積立」ができます。

マネックスカードは、年に1回以上カードを利用すれば年会費(550円(税込))が無料になり、クレカ積立もカード利用対象としてカウントされます。

ポイント還元率は、購入金額によって、0.2~1.1%に変動し、毎月10万のクレカ積立した場合のポイント還元は以下のとおりです。

なお、10万円積み立てた時の「合計ポイント数」から還元率を計算すると「0.73%還元」になります。

| 名称 | 購入金額 | ポイント還元/月 | ポイント還元/年 | カード年会費 |

| マネックスカード | 5万円以下 | 550ポイント | 6,600ポイント | 550円(税込) |

| 5~7万以下 | 120ポイント | 1,440ポイント | ||

| 7~10万以下 | 60ポイント | 720ポイント | ||

| 合計 | 730ポイント | 8,760ポイント |

auカブコム証券

auカブコム証券では、au PAYカード(およびau PAYゴールドカード)を利用して、最大10万円/月の「クレカ積立」ができます。

au PAYカードは「auサービスの契約がなく」かつ「年に1回以上のカード利用がない」場合は年会費1,375円(税込)が発生するため、au携帯ユーザー以外には不利なカードです。

ポイント還元率は、au PAYカードもゴールドも1%となっています。

毎月10万のクレカ積立した場合のポイント還元は以下のとおり。

| 名称 | ポイント還元/月 | ポイント還元/年 | カード年会費 |

| au PAYカード | 1,000ポイント | 12,000ポイント | 無料※2 |

| au PAYゴールドカード | 1,000ポイント | 12,000ポイント | 11,000円(税込) |

SBI証券

SBI証券は、三井住友カードを利用して、最大で月10万円の「クレカ積立」を可能にすると発表していますが、詳細はまだ決まっていません。

現行のポイント還元率を維持すると仮定した場合、ポイント還元率はカードによって0.5~5%です。

毎月10万のクレカ積立した場合のポイント還元は以下のとおり。

| 名称 | ポイント還元/月 | ポイント還元/年 | カード年会費 |

| 三井住友カード(NL) | 500ポイント | 6,000ポイント | 無料 |

| 三井住友カードゴールド(NL) | 1,000ポイント | 12,000ポイント | 5,500円(税込) |

| 三井住友カードプラチナ | 2,000ポイント | 24,000ポイント | 55,000円(税込) |

| 三井住友カードプラチナプリファード | 5,000ポイント | 60,000ポイント | 33,000円(税込) |

三井住友カード ゴールド(NL)は条件達成で年会費が永年無料

三井住友カードゴールド(NL)は、年間100万円のカード利用で翌年以降の年会費が永年無料となります。

ただし、「交通系およびその他一部の電子マネーへのチャージ」や「三井住友カードつみたて投資(SBI証券)」などは、100万円の集計対象とはならないため、事前に達成条件の確認をしっかり行いましょう。

100万円の集計対象条件などは下記の公式ページを参考にしてください。

10万のクレカ積立でたまるポイント数はどのくらい?

毎月10万円のクレカ積立を行った時の「年間ポイント還元数」から「カード年会費」を引くと、どのくらいポイ活ができるかが分かります。

上記の計算を使って「差分」をまとめると次のようになります。

| 名称 | 年間ポイント還元数 | カード年会費 | 差分 |

| au PAYカード | 12,000ポイント | 無料※2 | +12,000ポイント |

| マネックスカード | 8,760ポイント | 無料※1 | +8,760ポイント |

| 楽天ゴールドカード | 9,000ポイント | 2,200円(税込) | +6,800ポイント |

| 楽天カード | 6,000ポイント | 無料 | +6,000ポイント |

| PayPayカード | 4,200ポイント | 無料 | +4,200ポイント |

| 楽天プレミアムカード | 12,000ポイント | 11,000円(税込) | +1,000ポイント |

| au PAYゴールドカード | 12,000ポイント | 11,000円(税込) | +1,000ポイント |

| PayPayカードゴールド | 4,200ポイント | 11,000円(税込) | -6,800円 |

年会費が無料であれば、「au PAYカード」、「マネックスカード」もポイント還元率が高いため、クレカ積立でお得なカードと言えます。

また、「楽天カード」も「楽天キャッシュ」と合わせると「9,000ポイント」を獲得できるためクレカ積立の候補に入れてもよいカードです。

SBI証券と三井住友カードの差分

SBI証券と三井住友カードの差分は、詳細が決まっていないため、現行の還元率を使って別表にしました。

「三井住友カードプラチナプリファード」のポイント還元が異次元となってしまうため、還元率が調整されると思います。

| 名称 | 年間ポイント還元数 | カード年会費 | 差分 |

| 三井住友カードプラチナプリファード | 60,000ポイント | 33,000円(税込) | +27,000ポイント |

| 三井住友カードゴールド(NL) | 12,000ポイント | 5,500円(税込) | +6,500ポイント |

| 三井住友カード(NL) | 6,000ポイント | 無料 | +6,000ポイント |

| 三井住友カードプラチナ | 24,000ポイント | 55,000円(税込) | -31,000円 |

投資信託保有でポイント還元が受けられる

証券会社には、投資信託の保有残高に応じて「毎月ポイントがもらえるプログラム」があります。

保有残高が少ないとメリットは少ないのですが、クレカ積立した商品も対象となるため、プログラムを提供している証券会社を覚えておいて損はありません。

※ポイント還元率は2024年3月時点のものです。

楽天証券

楽天証券では、対象の投資信託を保有すると、保有残高に応じて楽天ポイントがもらえる「投信残高ポイントプログラム」があります。

「新NISA口座」も対象となっており、各月の対象ファンドの平均保有金額に対し、ポイント還元率(年率)にて算出したポイントが翌々月に進呈されます。

ファンドによってポイント還元率が異なり「0.017%~0.053%」の還元率となっています。

| 参考ポイント還元率(年率) | 100万円保有していた時の ポイント還元/月 |

| 0.017% | 13ポイント |

| 0.053% | 43ポイント |

マネックス証券

マネックス証券で投資信託を持っていると、毎月マネックスポイントをためることができます。

月中の平均保有残高(評価額)に対して最大0.08%のポイント還元が受けられます(一部のファンドは個別に還元率が設定されています)。

| 参考ポイント還元率(年率) | 100万円保有していた時の ポイント還元/月 |

| 0.0175% | 15ポイント |

| 0.08% | 67ポイント |

auカブコム証券

auカブコム証券では、投資信託の月間平均保有残高に応じて、毎月Pontaポイントをためることができます。

ポイント還元率は保有金額や銘柄によって異なり、月間平均保有残高に応じて、0.005%~0.24%の還元率(年率)にて算出されたポイントが還元されます。

| 参考ポイント還元率(年率) | 100万円保有していた時の ポイント還元/月 |

| 0.005% | 4ポイント |

| 0.12% | 100ポイント |

SBI証券

SBI証券にも、投資信託の保有でポイントがたまる「投信マイレージ」というプログラムがあります。

ポイント還元率は保有金額や銘柄によって異なり、月間平均保有金額に応じて、「0.0175%~0.25%の還元率(年率)」にてポイントが還元されます。

| 参考ポイント還元率(年率) | 100万円保有していた時の ポイント還元/月 |

| 0.0175% | 14ポイント |

| 0.15% | 123ポイント |

まとめ:クレカ積立のポイント還元率や年会費を比較

以上、クレジットカードを使用した積立投資のメリット・デメリット、さらに各証券会社とクレジットカードの組み合わせによるポイント還元の違いについて紹介しました。

クレカ積立は自動で定期的な投資が可能であり、投資金額に応じてクレジットカードのポイントも貯まるため、賢く資産を増やしながらポイ活もできる点がメリットです。

重要な点は以下の通りです。

- クレカ積立は、忘れずに定期的に投資ができる手軽さが魅力

- 投資金額に応じたポイント還元があり、投資以外のメリットも享受できる

- 全てのクレジットカードで利用できるわけではないので、証券会社とカードの組み合わせ確認が必要

クレカ積立なら、資産とポイントをコツコツと増やせるので、ポイント還元率や年会費を確認しつつ、自分の投資状況を再確認してみましょう。

「PayPay資産運用」で「クレジットつみたて」の上限金額を10万円に引き上げ

SBI証券:クレカ積立上限額10万円への引き上げのお知らせ

三井住友カード:三井住友カードつみたて投資とは

楽天証券:クレジットカードで毎月10万円まで投信積立が可能になります

楽天証券:クレカ積立(楽天カードクレジット決済)

マネックス証券:【マネックスカードクレカ積立】積立上限額拡大のお知らせ

auカブコム証券:au PAY カード決済による投資信託の積立

当サイトにて掲載している情報や説明内容はあくまで参考としての情報提供で投資の推奨および勧誘を目的とするものではありません。掲載情報のご利用は十分ご注意の上、お客様の判断と責任のもとに行って下さい。